【2025 香港个人报税全攻略】薪俸税、个人入息课税与税务豁免的全面解析

录入编辑:襄策合规 | 发布时间:2025-11-14一、引言

香港税制因其“简单、低税、稳定”而被广泛视为全球最具竞争力的税务制度之一:无资本利得税、无增值税、无股息税、无遗产税,加上具吸引力的地域来源原则,使得香港不仅是跨国企业设立区域总部的理想地点,也是高度专业人才聚集的枢纽。然而,随着个人财富结构愈趋多元,许多人不再只有单纯“受雇收入”,而是同时拥有境外收入、物业租金、投资收入、甚至兼职业务。因此,传统只关注薪俸税已无法满足实际需求,纳税人必须同时理解 个人入息课税(Personal Assessment)、各种 扣除项目、免税额、以及不同情况下可申请的 豁免与税务抵免。

2024/25 年度的税务规则虽然维持香港一贯的稳定架构,但税务局对扣除项目、合资格证明以及报税程序的审核日趋严格。因此,本篇文章以法律及税务专业角度,对香港个人税制进行全面重述,使你能够深入理解“为什么要报税、如何报税、如何节税、如何避免风险”,并最终协助你在合法框架内作出最具成本效益的税务规划。

二、香港税制的结构:地域来源原则仍是核心

香港税制最重要的基础,是地域来源课税原则。换言之:只有来自香港、或源自香港的收入,才需要缴纳香港税项。

原则的含义包括:

1.收入来源地,而非居民身份,是判定是否要缴税的关键。

即使你是香港永久居民,只要收入是在香港境外产生,即有机会获得豁免。

2.个人税项分为三类:

薪俸税(Salaries Tax):受雇所得

利得税(Profits Tax):自雇、业务运营所得

物业税(Property Tax):物业租金收入

3.个人入息课税(Personal Assessment)是一种综合计算机制,而非独立税种

它允许纳税人将上述三类收入合并计算,并按累进税率扣减相关免税额后再计算税款。

在跨境工作、海外持有物业、在港有业务或投资的情况下,是否选择个人入息课税通常直接影响实际税额,因此了解两者的区别至关重要。

三、薪俸税与个人入息课税的区别

1. 薪俸税(Salaries Tax)

薪俸税只处理来自受雇工作的收入,包括:

基本薪金

花红、佣金、津贴

雇主提供的住房福利

退休金或遣散费

代替薪金的补偿等

薪俸税属于 非自愿性,凡在香港受雇或在香港提供服务者,税务局会自动发出 BIR60。纳税人必须如期申报。

2. 个人入息课税(Personal Assessment)

个人入息课税是一种 自愿性评税机制,允许纳税人将:

薪俸收入

物业租金收入

业务利润

物业利息支出

业务亏损

整合计算,并享用更多扣除项目及免税额。若整合后税额较低,则适合选择个人入息课税。

3. 两者比较

在复杂财务状况下,个人入息课税往往具有显著节税效果。

四、2024/25 年度税率:累进税率与标准税率如何选择?

香港税局会自动比较两种方式(累进 vs 标准税率),从中选择 纳税额最低 的方案。

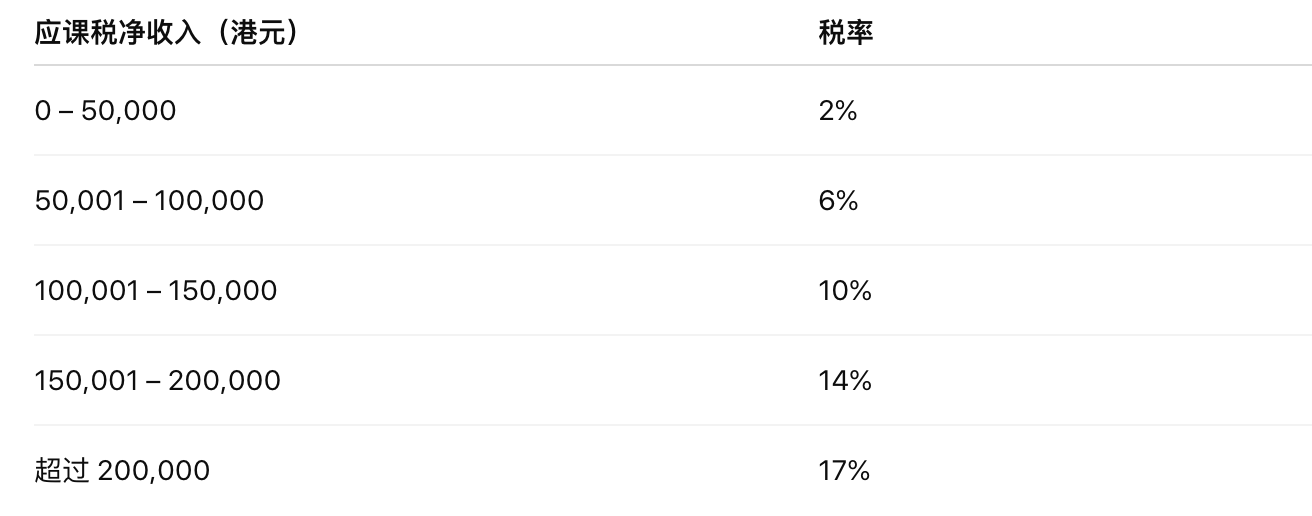

1. 累进税率(适用于一般情况)

2. 标准税率:15%

若不使用免税额或扣除项目,净收入可按 15% 计税。

高收入人士在部分情况下采用标准税率可能更有利。

五、常见扣除与免税额:如何用好法定扣减降低税负?

1. 可扣除项目(2024/25 年度)

2. 个人免税额

若家庭结构或赡养安排较复杂,应提前规划申报顺序,以获得最大扣减效果。

六、BIR60 报税流程与注意事项(律师版详解)

BIR60 是香港个人报税表,每年约 5 月发出。主要注意:

1. 申报期限

一般情况:1 个月内递交

电子报税:可延长至 2 个月

2. 首次纳税人

雇主提交 IR56E 后,税务局通常在 5 个月内发出 BIR60。

3. 离境人士的法定义务

如计划离港超过一个月(不包括短期休假),

必须:

提前 1 个月通知税务局

雇主提交 IR56G

雇主冻结最后薪金至税局发出“无欠税证明”

未遵守规定可能导致雇主被罚款。

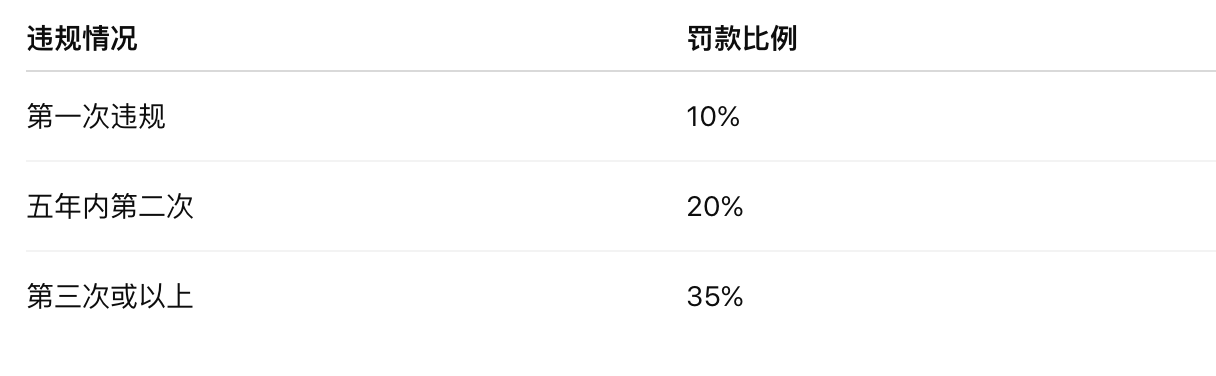

4. 罚款机制(需特别关注)

职业人士(医生、律师、金融行业)常因误报收入或忘记申报海外收入而遭查税,因此需特别注意资料一致性。

七、薪俸税豁免与税务抵免

1. 可申请豁免(Exemption)的情形

下列情形可申请部分或全部薪俸税豁免:

年度内在港逗留不超过 60 日(访港工作者常适用)

飞行员或船员于两年内在港不超过 120 日

在香港受雇但工作全部在香港以外地区提供

在中国内地工作并已缴纳个税、符合《内地与香港税务安排》者

此类豁免的关键是 “工作地点”与“服务提供地” 的证据,例如机票、出勤记录、岗位说明等。

2. 税务抵免(Tax Credit)

根据《税务条例》第 50 条,若纳税人已经于与香港签订税务协定的司法管辖区缴税(如中国内地),可提供:

官方税单

收入证明

税务缴款凭证

向税务局申请税额抵免,避免双重征税。

该机制对在大湾区工作的跨境管理层尤为关键。

八、利得税与物业税下的扣除与优惠(如适用个人入息课税)

若选择个人入息课税,可同时受惠利得税及物业税的扣除,包括:

1. 利得税相关扣除

固定资产折旧

装修及设备的资本化开支摊销

研发支出:首 200 万港元可享 300% 扣除,其余部分 200%

符合条件的知识产权扣除

2. 物业税方面

物业贷款利息可全额扣除(若选择个人入息课税)

租金收入允许以下扣减:

政府差饷

标准扣除 20%(维修及折旧)

3. 税务亏损无限结转

适用于自雇与业务收入,可用于抵扣未来利润。

香港个人税务制度表面简单,但在涉及跨境就业、物业投资、业务运营及家庭结构变化时,会显得相当复杂。尤其在 2024/25 年度,税务局审核趋严、资料交叉比对力度增加,使得纳税人更需要理解制度的运作逻辑,而非仅在报税季匆忙填表。

无论是薪俸税、个人入息课税、税务豁免、税务抵免、扣除安排,都是香港税务法例的核心环节。正确理解并合理应用,不仅能有效降低税负,更能避免未来被追税或罚款。