跨境出口电商的架构搭建

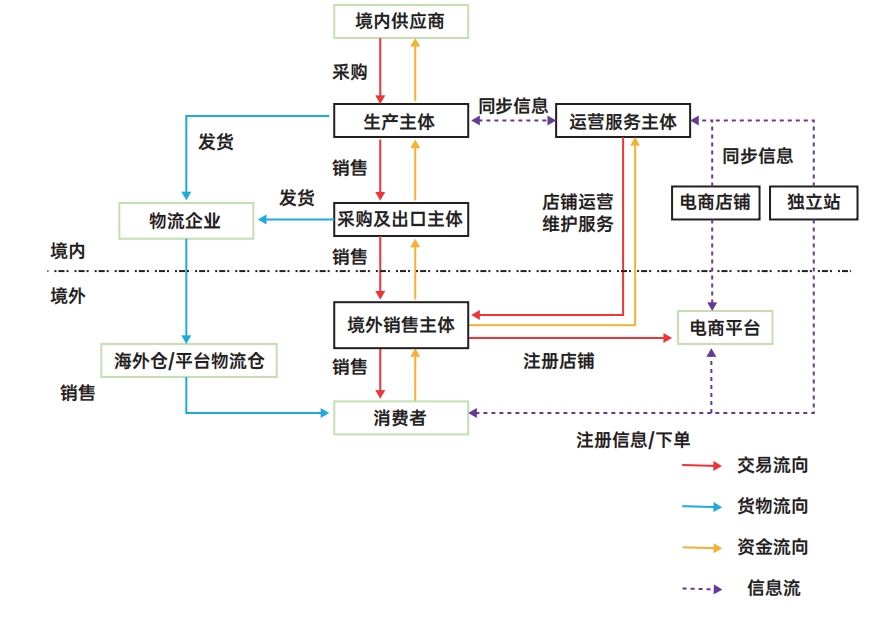

录入编辑:襄策合规 | 发布时间:2025-06-13下图所示是跨境出口电商企业(自有工厂)的典型业务架构。境内主体包括生产主体、采购及出口主体、运营服务主体、电商店铺境内注册主体,境外主体包括境外销售主体(一般选择在香港注册成立境外一级子公司)、电商店铺境外注册主体(可以选择在店铺所属地区注册成立境外二级子公司)。该架构契合了跨境出口电商企业的财税合规和跨境业务流、资金流转需求。

1.境内生产主体、采购及出口主体、运营维护主体

境内原材料采购是跨境出口电商企业业务流程的起点,也是财税合规的起点。企业采购时,若能够获取供应商增值税专用发票,便可以安排境内生产主体采购并申请出口退税;若为能够获取供应商增值税普通发票,可以安排境内生产主体采购并申请出口免税;若无法获取增值税发票(例如,一些境内自然人或个体户供应商不能提供发票,通过电商平台采购无法获得发票的情况),则可以安排境外销售主体(一般是香港子公司)采购并取得收据(invoice),满足财税合规要求。

目前除沿海发达城市地区(如深圳、珠海横琴、广州、杭州、三亚等)已推出关于跨境出口电商的推广运营补贴、独立站建设补贴、场地租金补贴、物流仓储补贴等扶持政策外,一些内陆城市也在跟进推动跨境电商产业园建设,依托当地劳动力、职业技术教育等优势资源,为跨境电商企业提供扎实的人力资源支持。跨境电商企业境内运营维护主体可以注册在这些具备人力成本优势、产业利好政策的地区,雇佣当地员工,充分利用当地对跨境电商的产业扶持政策。

2.店铺账号公司

1)店铺账号公司的产生背景

为了构建店铺矩阵、获得更多产品曝光率以抢占市场,以及分担平台内因违规而封店的风险,跨境出口电商往往开立多个电商平台账号店铺,形成“群店模式”。群店模式的常见运作方式是通过借用第三方信息注册公司在电商平台申请账号,使得店铺在名称、股权以及法定代表人等方面与跨境出口电商企业本身实现隔离,店铺仍由跨境出口电商企业自行控制、使用。店铺矩阵下不同店铺售卖同种商品,可能通过价格差异设置等不当手段对平台消费者造成误导,间接侵害消费者利益。因此,这种群店模式存在违反电商平台规则的风险,电商平台会对多店铺账号公司通过注册、运营阶段的审查管控作出限制。跨境电商企业在申请IPO上市时,审核机关会重点关注这种违反平台规则模式带来的大面积关店的经营风险,也会关注发行人对第三方账号公司店铺控制的有效性,是否存在内控风险等问题。

例如,一些电商平台原则上要求:除非卖家有开设第二个账户的合理业务需要(如拥有多个品牌、为两个不同且独立的公司制造商品)且所有账户均信誉良好,否则一个卖家只能在同一站点开通一个卖家账户。电商平台一旦监测到同一站点多个卖家账户之间存在关联,便会关闭其中的违规账户。电商平台在判定账户关联时还会参考下列要素:①硬件:例如使用相同的电脑、网卡MAC地址、硬件、路由器、硬盘、服务器进行店铺操作;②软件:例如使用相同的浏览器、存在相同的浏览习惯、本地Cookie记录、存储路径;③卖家个人信息:例如涉及相同的注册地址/联系方式、信用卡所有人;④商品信息:例如涉及相同的商品类目、图片、价格、运营策略;⑤商标信息:例如相同的商标信息、同一商标已用于其它店铺的品牌授权、与已获授权的其它店铺存在商品信息雷同。

2)店铺账号公司的架设策略

结合市场运营经验和IPO合规要求,我们认为跨境电商企业采用群店模式时,在布局架设店铺账号公司的过程中,应留意以下事项:

①首先应清晰认识到店铺账号公司固有的违反平台规则的风险,并展开进一步评估。对于在特定时期内阶段性使用的店铺账号公司,应明确账号公司仅用于注册电商平台账户,原则上不从事任何实际业务运营,不对外签署合同,不产生非必要的资金流,不雇佣员工,避免申请注册登记非必要的知识产权成果。账号公司开设店铺,预留的收款账户原则上为跨境电商企业自身账户。若个别电商平台要求账号绑定信用卡(用于支付店铺租金、佣金等费用),可以考虑使用第三方支付机构开立的公司虚拟卡(视电商平台规则而定,留意避免触发店铺关联风险点),或者由第三方账号公司法定代表人在香港本地银行开立个人信用卡,由跨境电商企业的香港子公司进行费用报销。

②店铺账号公司注册地放在中国境内通常可以满足业务需要。如有特别需要(比如希望店铺经营利润保留在中国境外免税地,或者希望通过多重股权架构进一步降低因与母公司的共同控制关系的风险),也可以通过设置境外投资(ODI)架构,设立海外子公司用于开设店铺。

③店铺账号公司的工商登记名义股东、董事、监事、高级管理人员一般由可靠的企业员工或实际控制人近亲属担任,账号公司及其名义股东与跨境电商企业(也可以是香港子公司)签署协议,约定同意跨境电商企业使用其信息注册电商平台店铺账号,店铺的实际权益人(包括但不限于所有权、经营管理权、收益权及处分权)为跨境电商企业,跨境电商企业直接控制运营店铺,并享有对店铺完整的所有权、使用权、管理权、运营权、收益权及处分权等权利。账号公司公章、合同章、财务章、财务账目、所有档案资料、银行账户密钥(如有)等,均由跨境电商企业自行负责保管。账号公司的股东、董监高可以签署保证书,承诺后续如申请离职的,在离职前需将股权按0元价格转让给跨境电商企业指定的主体,并协助在市场监督管理部门办理变更登记手续。

④IPO的审核机关关注企业资产、人员、财务、机构、业务的独立性,跨境出口电商企业应建立第三方账号公司信息资料的管控制度,主动完整披露信息。跨境出口电商企业可以在IPO申报基准日前通过股权收购将账号公司完整纳入上市集团体系内,从而确保资产业务独立完整,并结合最新的电商平台规则、注册及运营管理政策合理论证收购后的合规性。除此之外,跨境出口电商企业还可以:1)新设店铺所属站点所在地的平行子公司/孙公司,并用子公司/孙公司的名义注册新店铺取代承接原有的第三方名义店铺,逐步整合SKU品类,降低各店铺产品重合度;2)逐步关闭价值较小、销售业绩下滑的第三方账号公司和店铺。

3.境外销售主体

境外销售主体一般选用香港子公司,除前述便利无票采购财务处理外,香港子公司还具有以下优势:

1)承担作为境外销售主体、境外店铺注册主体、境外再投资起点的功能

中国香港是国际自由贸易港,外汇交易自由,有利于境外资金归集调拨。境内主体在投资设立香港子公司从事贸易业务前,应在商务、发改部门办理境外投资备案手续(以下简称“ODI”)。ODI办理完成后,香港子公司可以自行注册店铺,或者在取得境外收入后以境外资金投资设立境外二级子公司(作为境外终端销售地公司并开立当地站点的电商店铺),从而适用商务部门境外再投资报告手续,较ODI更为简单。实践中,跨境出口电商企业为了设立程序便利考虑,常常通过境内自然人注册成立关联境外公司承担境外销售职能。这种模式下,一方面,境内自然人无法就境外投资办理外汇登记,存在外汇违规风险,而且跨境电商企业与关联境外公司仅是关联关系而非控股关系,在IPO时通常需要跨境电商企业另行办理ODI并新设香港子公司,由香港子公司通过收购原关联境外公司股权或业务/资产完成合并,当原关联境外公司存在大量资产时,收购方案需要结合当地规则整体评估收购的税务成本;另一方面,关联境外公司无法直接以利润方式将经营收益汇回境内,而可能通过向境内自然人股东分配利润的方式再私下兑换,或者通过第三方支付工具向跨境电商企业使用的自然人账户汇回收益,这一过程往往可能存在内控不规范问题及境内税务风险,需要尽早完成整改。

2)承担跨境资金桥梁、资金归集调拨平台的功能

香港子公司能够提供跨境资金合规的流转路径。对于资金“境内转境外”,香港公司的境内母公司于ODI办理完成后,可以在审批投资额度范围内通过银行外汇渠道向香港子公司出资。对于资金“境外转境内”,常见路径包括:①香港子公司使用境外销售收入向境内支付采购款;②香港子公司向境内母公司分红(通过在境内母公司与香港公司间新设夹层公司,利用夹层公司所在地优惠政策,可以进一步优化分红税费成本);③香港子公司向境内运营服务主体支付店铺运营维护费用(可申请免增值税)。香港子公司注册店铺及境外二级子公司注册店铺取得的境外销售收入可以在香港子公司层面完成归集,根据境外资金需要分配调拨,用于境外税费缴纳和仓储物流、售后、研发等职能建设。中国香港税种少,税率低,无流转税,有限公司利得税在利润200万元港币以内部分按8.25%税率,超过部分按16.5%税率。中国香港采用“地域来源”原则征税,产生收入的业务实际发生地若不在中国香港,可以按照香港地区离岸豁免缴纳利得税的规定条件,完成审计后申请税收离岸豁免,无需再次向香港政府缴税。鉴于跨境电商企业的香港子公司一般不在当地实际经营,存在申请税收离岸豁免的可行性。

3)架构灵活性

跨境电商企业未来如进行境外重组剥离部分境外主体,可以由香港子公司卖出所持子公司的主要股权(适用香港税率),在境外完成收款,操作比较灵活。