香港预扣税指南

录入编辑:襄策合规 | 发布时间:2025-11-14一、引言

香港税制以属地原则(Territorial Principle)著称,仅对源自香港的收入征税。这一原则确保本地税务公平性,同时为跨境业务提供清晰的税务架构。然而,对于非居民支付的特定款项(如特许权使用费、演艺或运动服务费用),香港税务局(IRD)要求预扣一定比例的税款,即“预扣税”(Withholding Tax)。

预扣税制度的设立目的在于防止非居民在香港取得收入而未履行纳税义务,同时确保关联交易不会降低本地税基。本文将对香港预扣税制度进行全面解析,涵盖适用范围、税率、关联方认定、双重课税协定(DTA)影响、合规要求及企业操作建议。

二、 香港预扣税概述

定义:

预扣税是指在香港支付给非居民的特定款项时,支付方需按规定代扣代缴的税款。支付方通常为香港公司或个人,税款需在规定期限内缴纳至香港税务局。

适用对象:

非居民公司或个人

在香港提供服务或完成工作并取得香港来源收入

不适用对象:

居民纳税人之间的款项支付

股息、利息支付(除特殊规定外)

法律依据:

《香港税务条例》(Inland Revenue Ordinance, Cap. 112)第14条及相关附例

香港税务局指引(IRD Departmental Interpretation and Practice Notes)

三、预扣税涵盖收入类型

3.1 特许权使用费(Royalties)

特许权使用费包括但不限于:

版权、专利、商标、设计及其他智慧财产权的使用或许可

电影、录音、录像及相关广告在香港放映或播放产生的收入

通过香港或境外传播知识产权信息所获得的收入

说明:无论知识产权使用发生在香港境内或境外,均可能触发预扣税责任。

3.2 非居民演艺人员及运动员报酬

包括在香港提供的表演、体育比赛、录制节目、现场直播或电视广播等

无论款项是否通过代理支付,均需代扣预扣税

3.3 其他支付

除上述两类款项外,预扣税通常不适用于股息、利息或其他常规商业交易款项,但企业仍需评估特定支付是否符合“香港来源收入”的定义。

四、香港预扣税税率

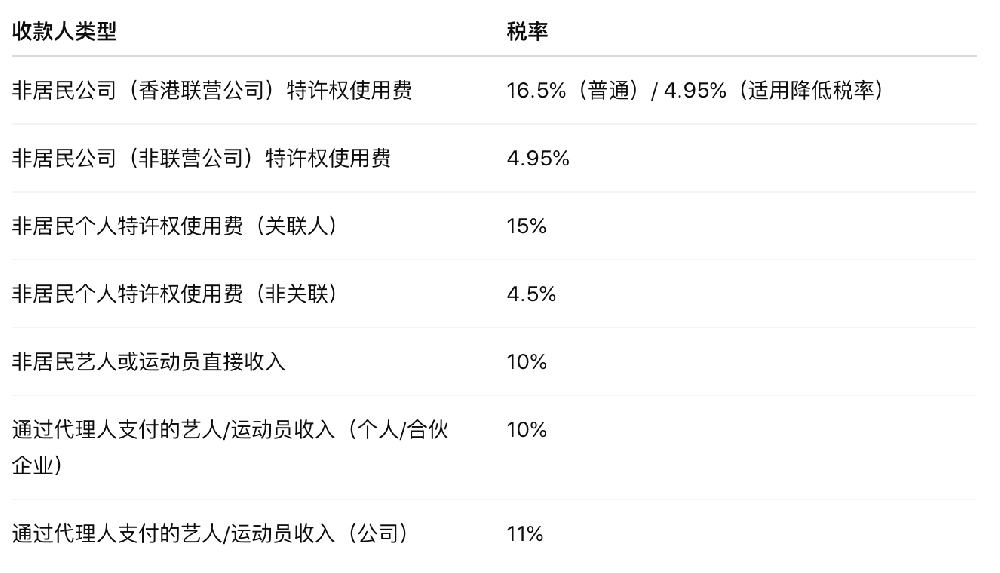

香港预扣税税率因收款人身份及关联关系而异。下表总结主要税率(2024/25年度):

案例说明:

香港公司向位于新加坡的关联公司支付知识产权许可费 100万港元。若该关联公司为香港联营非居民公司,则需按16.5%代扣预扣税,即缴纳165,000港元;若不属于关联,则适用4.95%税率,仅缴纳49,500港元。

五、关联方认定

个人相关性:

纳税人及其亲属

合伙人及其亲属

控制或管理公司的人员及其亲属

公司相关性:

与香港实体受同一控制的公司

子公司、母公司及姐妹公司

公司董事及主要管理人员涉及的关联企业

注:关联方关系直接影响预扣税率,企业应确保准确识别,以防多缴或少缴税款。

香港预扣税虽覆盖面有限,但对于跨境支付、关联方交易等,企业若未充分理解及合规操作,可能面临高额税务负担及处罚风险。

备注:本文仅供专业参考,不构成具体税务建议。企业在执行前应结合自身情况及最新税务局指引,或咨询专业顾问。